バブルの崩壊、リーマンショックなどを経験してきて、もはや会社の規模が大きければ、安全というわけではないことは明白です。

そこで、今回は会社の安全性・・・倒産のリスクを検証する方法を考えていきます。

会社が倒産する原因は・・・赤字? 何年も赤字が続いていても、事業を続けている会社はたくさんあります。

一方で、黒字なのに倒産というケースもよく耳にします。

それでは、なぜ倒産するのかというと、資金繰りにゆきづまってしまったからです。

☆☆参考☆☆決算書の分析関連の記事はこちら

◆決算書を読み解く4つの鍵

◆会社の儲かり度合いを知る!

◆会社の成長度合いを見抜く!

会社が倒産するリスクを見極める

- 安全性を分析するとは、会社の倒産リスクを見極めることです。

- 会社は規模の大小にかかわらず、資金繰りにいきづまると倒産します。

- 赤字かどうかよりも、資金繰りのチェックの方が重要です。

貸借対照表から安全性を分析する

資金繰りにいきづまる会社の決算書には、2つの症状がみてとれます。

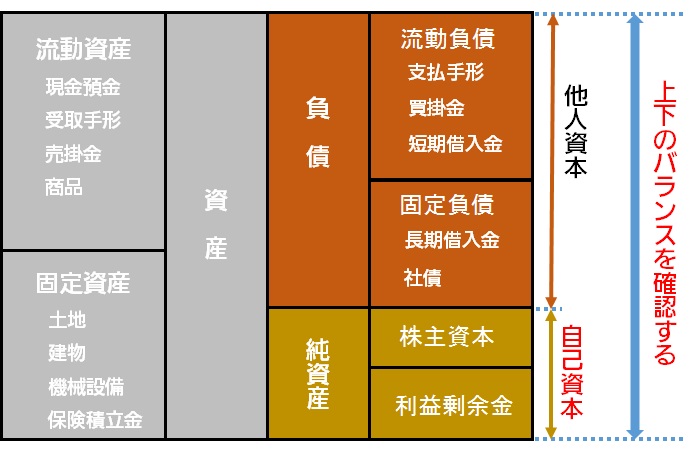

- 資金にしめる借入金(他人資本)の割合が極端に高くなっている。

- 現金が生み出せていないか、生み出す準備ができていない。

自己資本比率を確認する

自己資本が多いほど、会社の安全性は高くなります。

お金の流動性を確認する

お金の流動性、すなわち使えるお金をどれだけ用意することができるか、その能力があるかを検証することで、資金繰りの安全性を確認します。

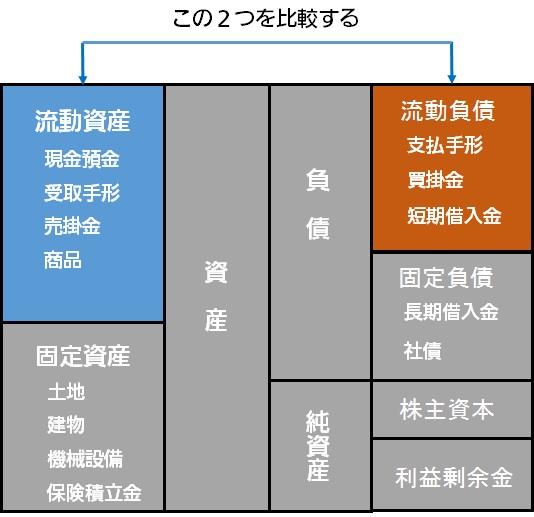

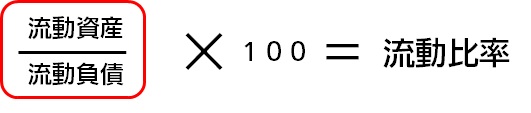

流動比率の確認

1年以内に返済しなければならない流動負債に対して、1年以内に現金化できる流動資産が、どれだけあるかを表します。

短期的な資金繰りの安全性を確認することができます。

この数値は、高いほど安全性が高いといえます。

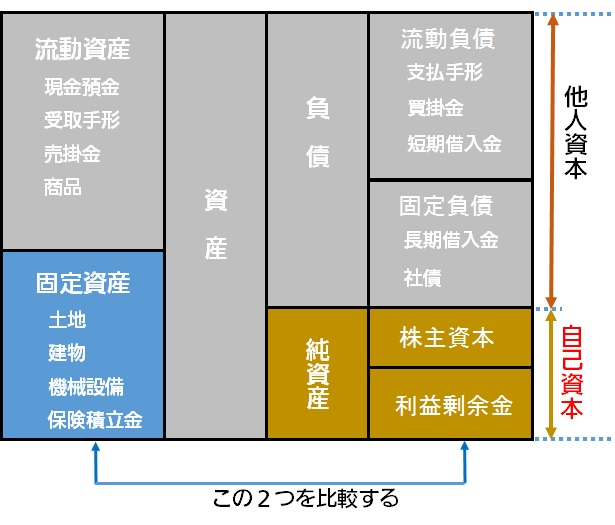

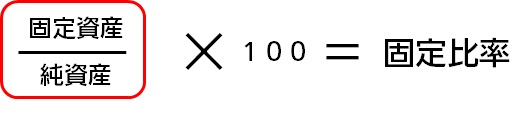

固定比率の確認

自己資本(純資産)に対する、固定資産の割合を表す指標です。

中長期的な資金繰りの安全性を確認することができます。

この数値が、100%を越える場合は、固定資産の一部を負債で運用していることになります。

もちろん、多くの会社がそうしていますが、注意すべき点は、その負債がすぐに返さなければならない負債(流動負債)で運用されていないかどうかということです。

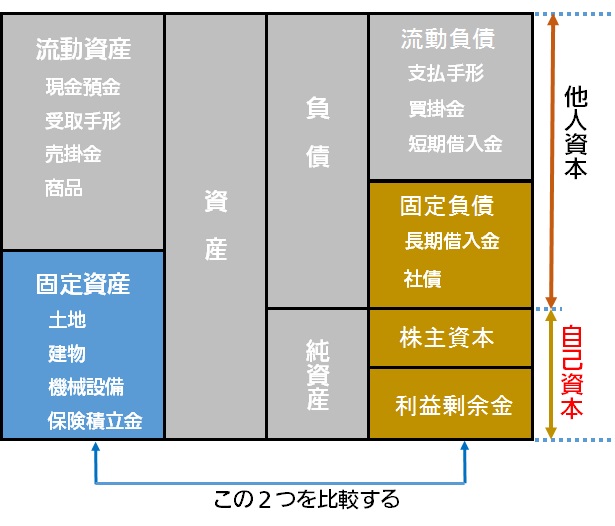

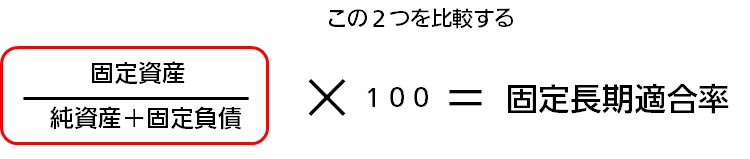

固定長期適合率の確認

負債がすぐに返さなければならない負債(流動負債)で運用されていないかどうかを確認する指標です。

この数値が、100%を越えている場合は、固定資産の一部を流動負債で運用しているということですので、注意が必要です。

借入状況の確認、借入条件の変更等の対応を行う必要があります。

借入金の返済能力と緊急な資金への対応力を確認する

貸借対照表に加えて、損益計算書を加えて、さらに細かな安全性の確認を行うことができます。

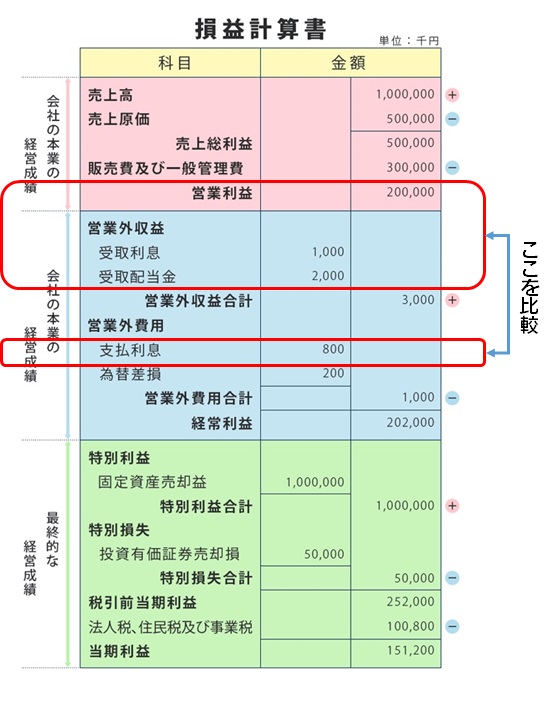

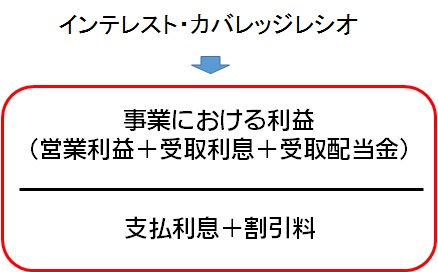

インテレスト・カバレッジレシオの確認

この分析は、会社の支払利息に対して、何倍の事業上の利益を稼いでいるかを表します。

すなわち、会社の借入金にかかる利息の支払い能力をみます。

この数値が高いほど、借入金の返済能力が高いといえます。

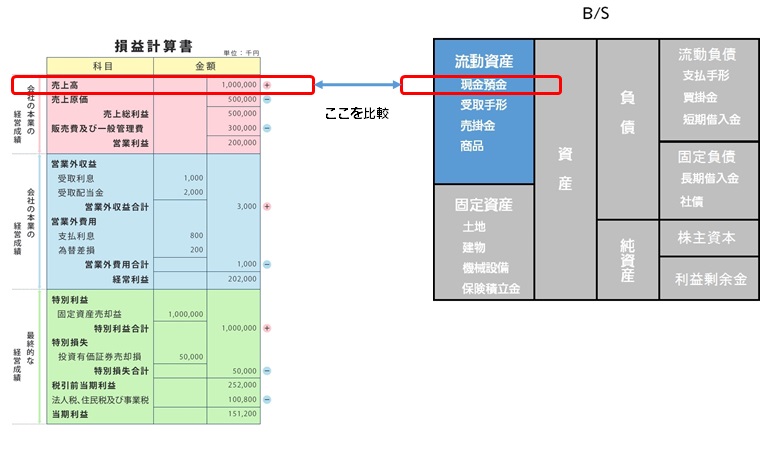

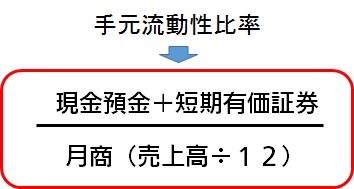

手元流動性比率の確認

この指標は、会社が月商の何ヶ月分の現金をもっているかを表します。

この数値は、不測の事態が起こった時の会社の安全性を示します。

この比率がたとえば、「5」であれば、月商の5ヶ月分の資金が手元に用意できることを意味しますので、いざという時も、当面の運転資金は確保できます。

資金の流れを確認する

キャッシュ・フロー計算書から、資金の流れに問題がないかどうかを確認します。

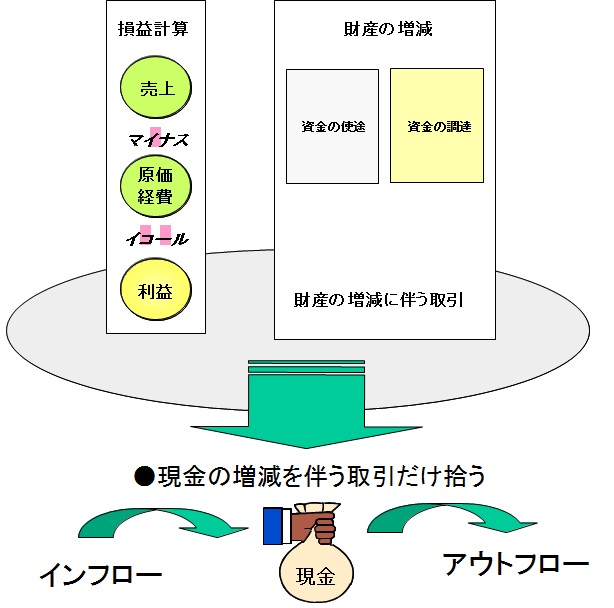

日々会社で行われる取引から、現金の増減を伴う取引だけを拾い出したのが、キャッシュ・フロー表です。

キャッシュ・フロー表を構成する3つの指標

キャッシュ・フロー表は、営業キャッシュ・フロー、投資キャッシュ・フロー、財務キャッシュ・フローの3つの指標から構成されています。

この3つを組み合わせて、分析することではじめて、会社の資金の状況が解ってきます。

営業キャッシュ・フロー

営業キャッシュ・フローは、本業でどれだけ現金が増えたかを示す項目です。

投資キャッシュ・フロー

投資キャッシュ・フローは、固定資産や株式、債券などの取得や売却などによる、現金の増減を示す項目です。

財務キャッシュ・フロー

財務キャッシュ・フローは、借入金やその返済、株主への配当金の支払いや社債による資金調達などの、資金調達活動による、現金の増減を示す項目です。

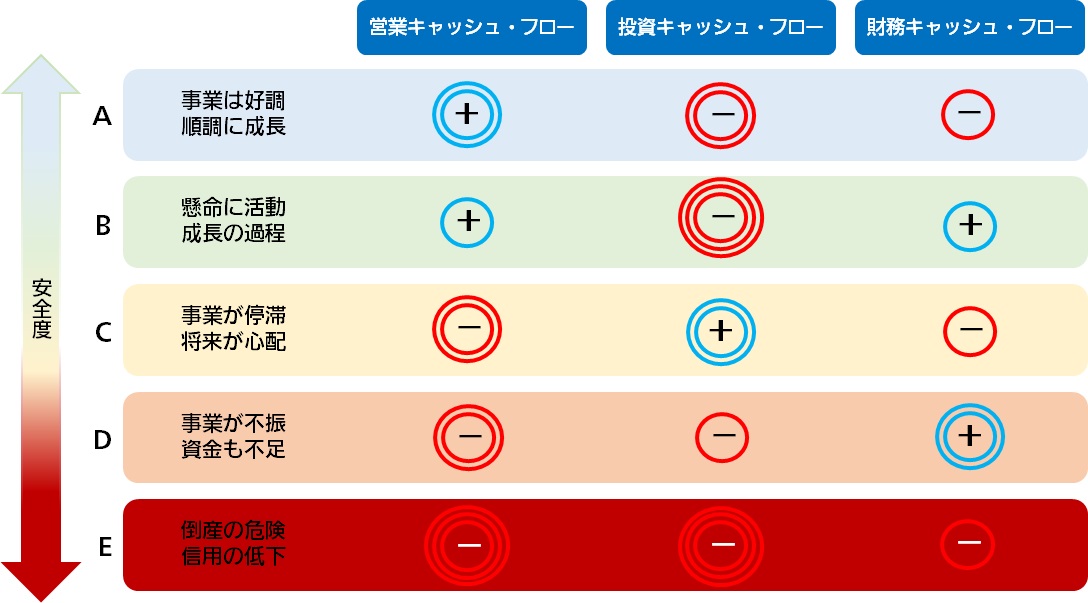

3つの指標の組み合わせから解る安全性

3つの指標のそれぞれの合計額が、プラスになっているかマイナスになっているかの組み合わせを見ることで、会社の安全度を段階的に区分して考えます。

安全度A

事業は好調で、資金を生み出している状態。その資金で設備投資を行う一方、借入金を返済、これにより自己資本率も増加している。

きわめて良好な経営状態と考えられます。

安全度B

事業は堅調で資金を生んではいるのの、それ以上に企業の成長に必要な設備投資を行っているような状況で、不足する資金の一部を外部から調達している考えられます。

ただし一方で、売上げが減少傾向にあるために起こった可能性もあるので、過去の指標と比較して確認する必要があります。

安全度C

事業活動で資金が流出していることから、経営状態が悪化していると考えられます。資産等を売却して、事業でのロスを補填していると考えられます。

内部留保資産(保険や有価証券等)などの売却であれば回復に期待できますが、工場や設備などを売却している場合は今後の業績の悪化も懸念されます。

安全度D

事業が不振であるにもかかわらず、事業継続のために設備投資を行わねばならない状況で、そのための資金不足を多額の借入金に依存していると考えられます。

一刻も早い業績の改善が必要です。

安全度E

倒産直前の会社のパターンと考えられます。業績が悪化して、資金調達も困難という状況です。

手元に多額の余裕資金が無いかぎり、存続はこんなんです。

勘定合って銭足らずにならないために

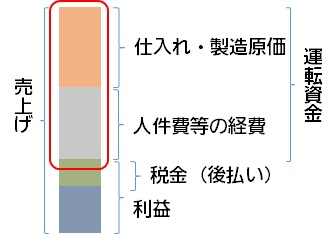

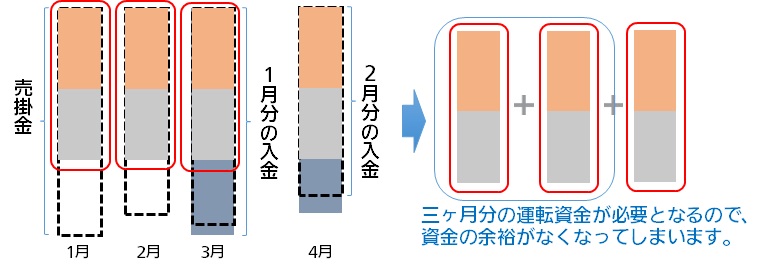

信用取引の不均衡が原因で資金繰りの悪化が生じる場合があります。

この症状を理解するためには、運転資金と信用取引の関係を正しく理解する必要があります。

信用取引が生じる運転資金の増加

売上げが発生してから、2ヵ月後に入金、この差を生むのが、売掛という信用取引です。

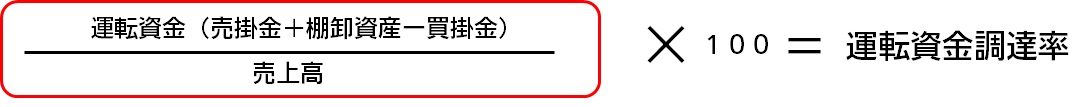

運転資金 = 売掛金 + 棚卸資産 - 買掛金

運転資金調達率

運転資金調達率は、売上高に占める運転資金の割合を表します。

売上高が増えると必要な運転資金も増加しまので、その増加の割合を予想される増加売上高に掛けることで、増加する運転資金の金額が求められます。

一日の売上げの何日分に相当する現金が必要か?

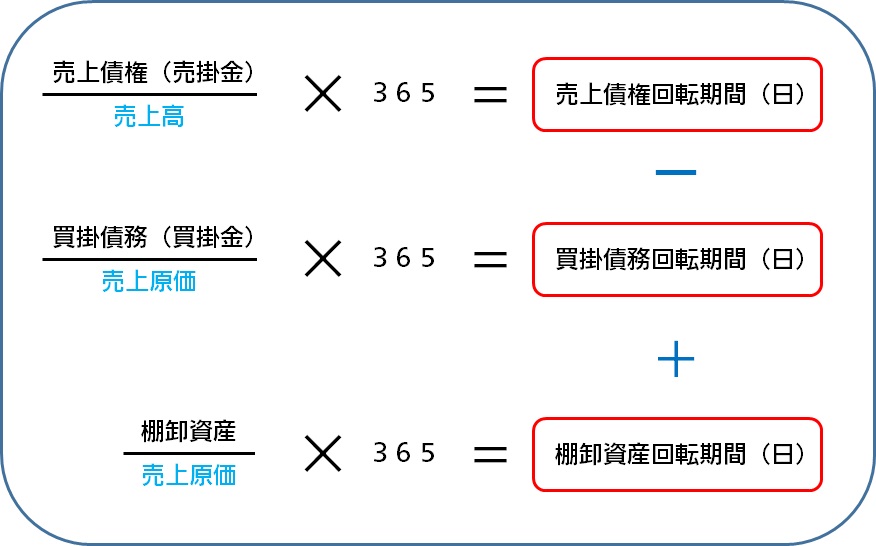

2つの信用取引指標と在庫の数値を使ってお金の回収期間を分析する

信用取引の売掛金、買掛金、在庫を表す棚卸資産の3つの回転期間から、お金の回収に要する期間を確認します。

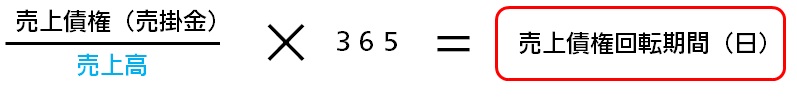

売掛債権回転期間

売上債権(売掛金)を回収して、現金になるまでの日数。

売上高に占める売上債権(売掛金)の割合に年間日数365日を掛けて求めます。

☆売上げ増のために無理に条件を緩めて長くしていないかをチェックする

※製造業の平均 65日 非製造業の平均 55日

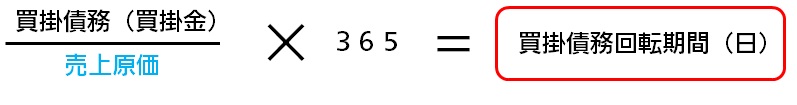

買掛債務回転期間

買掛債務(買掛金)を支払うまでの日数。

売上原価に占める買掛債務(買掛金)の割合に年間日数365日を掛けて求めます。

☆安く仕入れるために無理に短くしていなかをチェックする。

※売上債権とほぼ同様の回転期間

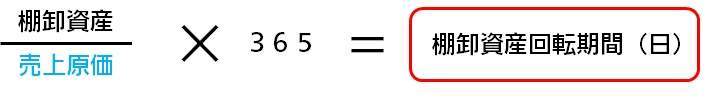

棚卸資産回転期間

棚卸資産(在庫)が、売られて入れ替わるまでの期間。

☆売れ残りや不良在庫が増えすぎていないかチェックする。

※製造業の平均 60日 非製造業の平均 30日

運転資金を減らす方法を考える

信用取引の条件を売掛と買掛、棚卸資産でバランスさせることで、信用取引による資金増加を抑えることができます。

また、在庫の圧縮は、運転資金を直接減少させる効果があります。

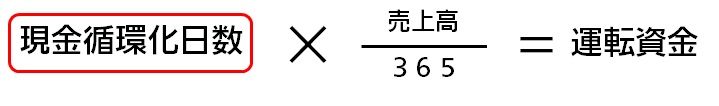

現金循環化日数(Cash Conversion Cycle =CCC)

お金を使う⇒仕入・原価⇒売上⇒回収という、お金の循環を売掛、買掛、在庫の各過程における回転日数に基づいて、運転資金の調達期間を明らかにする指標となります。

まとめ

資金の枯渇は会社の死を意味します。

安全性の分析は、人でいうならば、血液の循環が良好かどうかを検査するのと同じです。

数字をただ見ているだけでは見えてこない、すぐそこにある危険を察知するためにも、安全性の分析は欠かせないものです。